年会費無料であっても有料カードに勝るとも劣らないカードは多数存在します。

例えば、還元率1.0%以上の高還元率カードや、お得なサービス・特典が受けられるカード、旅行保険が付帯するカードなど、ハイスペックの年会費無料カードなら維持費0円でお得に利用することができます。

- 年会費にお金をかけたくない人

- ポイントを貯めて節約したい人

- 特にステータス性は求めない人

以上に当てはまる人は本記事で紹介する年会費無料クレジットカードを検討してみてください♪

また、自分で選びたい!という人は選び方のコツも解説しますので、あなたのライフスタイルに合うクレジットカードを探してみましょう♪

目次

年会費無料クレジットカード今月のおすすめ3枚

![]()

![]()

年会費無料クレジットカードは「還元率」と「サービスのメリット・デメリット」を把握することが大事じゃ。

今回は、数ある年会費無料クレジットカードの中から、還元率と、サービスのメリット・デメリットを比較し、さらに各カードのアクセス数と申し込み数を基に「最もおすすめする3枚」をピックアップしました。

当サイト独自の調査によりおすすめの3枚を決定しています。詳しくは「管理者情報・サイト説明」でもご確認いただけます。

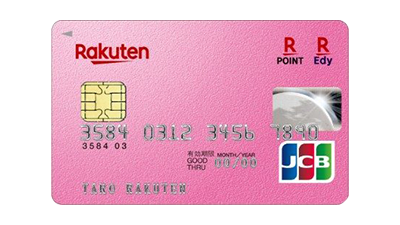

第1位|楽天市場でポイントが貯まりやすい「楽天カード」

| メリット | デメリット |

|---|---|

|

|

楽天カードは「顧客満足度」において第1位をキープし続けている大人気カードです♪

最大の特徴は、楽天グループで利用するとスーパーポイントアッププログラム(SPU)で還元率が3~15倍になること。また、楽天グループ以外で利用しても還元率1.0%ですから普段のお買い物用としてもポイントが貯まりやすいカードでしょう♪

さらに貯めたポイントが使いやすいという点も注目してほしい。楽天グループはもちろん、街中のスーパーやコンビニ、飲食店などで使えるため、ポイントの使いやすさはピカイチです♪

幅広い利用者を誇る楽天グループでお得になる楽天カードは、万人向けのカードとして、とりあえず持っておきたい1枚ではないでしょうか♪

- スーパーポイントアッププログラム(SPU)で還元率アップ(最大15倍)

- ショップ買い回りで還元率アップ(最大10倍)

- 毎月5と0の付く日は還元率アップ(+2倍)

- 楽天西友ネットスーパーで還元率アップ(いつでも2倍)

- 加盟店で還元率アップ(最大3倍)

- 楽天ペイで還元率アップ(+0.5倍)

▼お得にカードを作る▼

カード特典+ポイントサイト特典で2重取り!

第2位|主要コンビニでポイントが貯まりやすい「三井住友カード(NL)」

| メリット | デメリット |

|---|---|

|

|

※一部ポイント加算対象とならない店舗および指定のポイント還元にならない場合あり。

※一部Visaのタッチ決済・Mastercardコンタクトレスがご利用いただけない店舗あり。

三井住友カード ナンバーレスは三井住友カード初の年会費無料のクレジットカードになります。

最大の特徴はコンビニ3社・マクドナルドで還元率最大5.0%になること。コンビニ専用カードとして作りたい方におすすめですね♪

- セブンイレブン・ローソン・ファミリーマート・マクドナルド

「三井住友カード ナンバーレスを使うだけなら還元率2.5%」 - セブンイレブン・ローソン・ファミリーマート・マクドナルド

「タッチ決済(Visaタッチ・Mastercardコンタクトレス)を使うと還元率5.0%」※ファミリーマートもタッチ決済に対応して現在は5.0%(2021年4月7日確認済み)

他にも、不正利用のリスクを大きく軽減するナンバーレス(カード番号がないデザイン)など、一般の三井住友カードよりも様々な点がグレードアップされています。

また、三井住友カード ナンバーレスは即時発行できるため「急用でカードが必要になった」「Amazonですぐ買いたいものがある」という時にも役立ちます♪

- コンビニ・マクドナルドで還元率5.0%

- ポイントUPモール経由で還元率アップ

- 対象店舗から3ショップ選んで還元率アップ

- ココイコ!にエントリーして街のお店で還元率アップ

▼お得にカードを作る▼

カード特典+ポイントサイト特典で2重取り!

第3位|Amazonでポイントが貯まりやすい「JCB CARD W」

| メリット | デメリット |

|---|---|

|

|

JCB CARD Wは、18歳~39歳以下の方が申し込める若者向けの年会費無料カードです(更新時に40歳を超えていても継続して保有可能)

さらに、一般のJCBカードは還元率0.5%ですが、JCB CARD Wは年会費無料でありながら、いつでもポイント2倍の還元率1.0%。お得にポイントを貯めたい人におすすめです♪

また、JCBオリジナルシリーズ専用サイトを経由してカード利用することでAmazonやセブンイレブンで還元率2.0%、スタバックスでは還元率5.5%になるなど、魅力的なポイントアップ特典も備えております。

付帯保険については、海外旅行保険が付帯しているので、海外旅行中にトラブルがあっても安心♪

- Amazonやセブンイレブンでいつでも還元率2.0%

- OkiDokiランド経由で還元率アップ(最大20倍)

▼お得にカードを作る▼

カード特典+ポイントサイト特典で2重取り!

年会費無料クレジットカードの選び方

年会費無料カードのメリットは、コストを気にせず所持できるところ。

しかし、無料だからといってライフスタイルに合わないカードを持っていても最大限にそのカードを活かすことはできません。

そこで、年会費無料カードを選ぶ上でチェックしておきたいポイントを解説しておきます♪ポイントは以下の5つ。

- ポイント1|基本還元率は1.0%以上が理想的

- ポイント2|よく利用する店舗やサービスでお得になるカードを選ぶ

- ポイント3|よく旅行へ行くなら付帯保険で選ぶ

- ポイント4|追加カードで選ぶ

- ポイント5|サブカードとして選ぶ

![]()

ポイント1|基本還元率は1.0%以上が理想的

年会費無料カードを選ぶ上で重要なポイントは「還元率」です。

還元率はカード会社によって様々ですが、年会費無料カードであれば還元率1.0%以上が理想とされています。

では、なぜ理想なのか?というとポイントの貯まり方が全然違います。

例えば、毎月生活費や固定費を還元率0.5%のカードと1.0%のカードで支払った場合の比較例を見てみましょう。

| 還元率 | 1ヶ月 | 1年 |

|---|---|---|

| 0.5% | 500P貯まる | 6,000P貯まる |

| 1.0% | 1000P貯まる | 12,000P貯まる |

月単位では、500円分ほどですが、年間だと「6,000円分」もの差になるため、同じお金を払うなら断然1.0%以上のカードがお得になります。

![]()

![]()

いや、フル無視はできんぞ。還元率1.0%以上が理想じゃが、最も重要なのは「よく利用する店舗やサービスでお得になるカード」を選ぶことじゃ。次で解説しよう。

ポイント2|よく利用する店舗やサービスでお得になるカードを選ぶ

よく利用する店舗やサービスでお得になるカードなら通常より還元率がアップしたり、割引対象になったりします。

例えば、イオンカードの還元率は0.5%と低いですが、イオングループで利用すると還元率がアップしたり、日によっては割引されたりするのでイオンユーザーには最適なカードになります。

他にも銀行ATMを頻繁に利用するならATM手数料無料の銀行系カードがおすすめですし、よく行くスーパーがクレジットカードを発行しているなら、そのスーパーの提携カードを選ぶといいでしょう。

ポイント3|よく旅行へ行くなら付帯保険で選ぶ

年会費無料カードの中には「旅行保険」が付帯するカードがあります。※ランクの高いカード(ゴールドやプラチナ)ほど、保険内容が充実しています。

旅行傷害保険の種類は2つ。

| 海外旅行傷害保険 | 海外旅行時に適用される保険 |

|---|---|

| 国内旅行傷害保険 | 国内旅行時に適用される保険 |

また、条件の種類も2つ。

| 自動付帯 | 持っているだけで適用される |

|---|---|

| 利用付帯 | 条件を満たすと適用される (旅行費をカードで支払うなど) |

海外旅行のみ付帯するものや、海外・国内旅行の両方に付帯するもの、条件も自動付帯・利用付帯など様々ですから、よく旅行へ行かれる方は「旅行保険が付帯するかどうか?」「付帯するなら自動付帯か利用付帯か?」をチェックしましょう。

また、年会費無料カードは何枚でも発行できるので、複数枚所持することで足りない付帯保険をカバーし合うこともできますよ♪

ポイント4|追加カードで選ぶ

年会費無料でも、ほとんどのクレジットカードは家族カードやETCカードを追加で申し込むことができます。

中には、追加カードの年会費や発行手数料が無料のカードもあるので、申し込みたい場合はそういったカードが狙い目です♪

ETCカードを年会費・手数料無料で発行できるクレジットカードをまとめています。

ポイント5|サブカードとして選ぶ

既にメインカードを持っている方は、年会費無料カードをサブカードにするのもおすすめです♪

というのもクレジットカードには、メリット・デメリットがあり1枚で全ての機能や特典、サービスを備えたカードはありません。そのためメインカードの不足機能を補うサブカードを持っておくと便利♪

例えば、メインで使っているクレジットカードの還元率は1.0%と優秀ですが、旅行保険が付帯していない場合、旅行用には不向きです。しかし、サブカードに旅行保険が付帯しているカードを所持することで不足機能を補うことができます。

このようにメインカードのデメリットを、サブカードでカバーする持ち方が上手なクレジットカードの持ち方です♪理想はメインカード1枚、サブカード2枚の合計3枚持ちがおすすめ!

![]()

年会費無料クレジットカードの注意点

年会費無料カードは、一生無料で利用でき、様々な特典を受けることができるため利用者にとっては嬉しいカードです。

しかし、覚えておいた方がいい年会費無料カードに関する注意点もあります。

- 年会費無料カードは誰でも作れるわけではない

- 保有枚数が増えると管理しきれなくなる

- 無料カードは有料カードに比べサービスは劣る

- 分割払い・リボ払いの手数料には注意

- 何年も放置すると有効期限が切れて解約される

- 条件付きで年会費無料になるカードもある

- 追加カードに手数料が必要になるカードもある

それぞれの注意点を具体的に解説していきます。

年会費無料カードは誰でも作れるわけではない

クレジットカードは、ランクごとに審査難易度が違います。下の図は、カードのランク別に審査の難易度を表しています。

審査難易度が最も難しいのはブラックカード、最も優しいのが年会費無料カードになります。しかし、年会費無料カードは優しいからといって誰でも作れるわけではありません。

各カード会社が設定している審査通過の基準値を下回った場合は、年会費無料といえど審査落ちすることもあるので申し込みたいカードの入会条件などをよく読み申し込むようにしましょう。

ただ、年会費無料カードは、アルバイト・パート、フリーター、専業主婦の方でも作れるので、一定の収入があり過去に金融事故などを起こしていなければ、ほとんどの人が審査通過するので安心してください♪

![]()

![]()

保有枚数が増えると管理しきれなくなる

クレジットカードは何枚作っても問題ありませんが、年会費無料だからといって何枚も作ってしまうと管理しきれなくなるので要注意です。

管理しきれなくなると以下のようなデメリットが生じます。

- 口座・暗証番号の管理が大変になる

- ポイントが分散し貯まりにくい

本当に必要なカードであれば何枚申し込んでもOKですが、年会費無料だからといって不要に作るのはおすすめできません。

![]()

![]()

また、2枚以上作りたい場合は、1枚目を申し込んでから半年以上は空けて申し込むようにしましょう。もし、連続で申し込んでしまうと「多重申込」として2枚とも審査落ちする可能性があるので要注意です。

無料カードは有料カードに比べサービスは劣る

無料カードと有料カードはサービスに違いがあります。

有料カードでは「空港ラウンジが無料で使える」「人気の高いホテルや旅館を割引価格で利用できる」「保険の補償額が高い」など、無料カードにはない手厚いサービスを受けることができます。

![]()

ただ、はじめてクレジットカードを作るなら、まず年会費無料カードのポイント還元などを利用して慣れることから始めることじゃ。

扱いに慣れたら、よりサービスや特典を重視した有料カードを検討するといい。

分割払い・リボ払いの手数料には注意

年会費無料カードを利用しても基本的に手数料はかかりません。

しかし、分割・リボ払いを利用すると手数料が発生するので注意してください。

| 手数料不要 | ・1回払い ・2回払い ・ボーナス1回払い |

|---|---|

| 手数料必要 | ・分割払い ・リボ払い |

![]()

分割払いやリボ払いは、無理なく返済していける便利な支払い方法じゃが、手数料が発生するデメリットがある。

基本的には手数料不要の一括払いがおすすめじゃ。

何年も放置すると有効期限が切れて解約される

年会費無料カードを作ったものの1度も利用しなかった場合はどうなるのか?というと、特に問題はありません。カード会社から連絡が来るわけでもなく、何かの請求をされるわけでもないので安心してください。

ただ、クレジットカードには有効期限(この日まで、このカードが使えますよーという期限)があるため、1度も使わず何年も放置していると、カード契約が終了してしまい、そのカードを利用することができなくなります。

| よくカードを使う人 | 有効期限が自動的に更新される |

|---|---|

| まったくカードを使わない人 | 有効期限が切れると同時に契約満了となる |

![]()

![]()

条件付きで年会費無料になるカードもある

年会費無料カードは、何年使っても無料ですが、中には“条件付き”で年会費無料になるカードもあります。

例えば、三井住友カードは初年度無料ですが、2年目以降は年1回以上リボ払い手数料を発生させないと無料になりません。

カードに申し込む際は「年会費無料なのか?それとも条件付きで無料なのか?」をしっかり確認しておきましょう。

追加カードに手数料が必要になるカードもある

本カードが年会費無料であっても「追加カード(ETCカード、家族カード)」の発行に手数料がかかる場合もあるので注意してください。

![]()

追加カードに手数料がかかるかどうかは、申し込む前に確認しておいてください。

年会費無料クレジットカードのQ&A

ここまでは、年会費無料カードの選び方と注意点でしたが、さらに知識を深めておくためにも、よくある質問と答えをまとめておきます。

どうして年会費無料で作れるの?

カードの発行費や郵送代、ポイント、その他維持費は、すべてカード会社が負担しています。では、なぜ利用者は0円で利用できるのか?というと

「カード会社はお店側(加盟店)から手数料をもらっている」からです。わかりやすい図を用意しました。

![]()

カード会社は、お店側から手数料をもらい儲けておるんじゃ。

お店側は集客効果が期待でき、カード会社は手数料をもらい、お客も無料でカードが利用できるっというWINWINの関係が成立しておる。

![]()

また、カードを利用することでもらえるポイントの正体も、お店側からの手数料の一部ということになります。

このようなサイクルで利用者にポイント還元される仕組みです。

- 利用者が加盟店でカードを利用する

- 加盟店はカード会社に手数料を払う

- カード会社は手数料の一部を利用者にポイント還元する

なぜ年会費無料なのに入会特典がもらえる?

入会特典と言えば「入会してくれたら〇〇ポイントプレゼント!」などがありますが、1円も発行料や利用料を払わないのに、なぜプレゼントしてくれるのか?疑問に思いますよね。

これは「どうして年会費無料で作れる?」でも解説したとおり、カード会社は、とにかくお客さんに使ってもらわないとお店側からの手数料で儲けられないため、入会特典をプレゼントしてでも使ってもらいたいのです。

![]()

![]()

年会費無料と有料ではセキュリティ面は違う?

無料カードも有料カードもセキュリティ面の安全性に違いはありません。カード会社も「無料は甘く」「有料は強化する」といったコストのかかることはしないでしょう。

また、無料・有料関係なく万が一クレジットカードを落としたり盗まれたりしても「盗難補償」が必ずついてきますし、不正利用された場合でも手続きすれば被害額は0円になります。

まとめ

年会費無料カードは、有料カードに比べ作りやすいですし、最近ではカード会社も年会費無料カードに力を入れており還元率やサービス、特典も充実しています。

ぶっちゃけ、年会費無料カードと年会費2,000円ほどの有料カードなら、差ほどスペックは変わりません。そのため余計な年会費を払うより、年会費無料カードを選ぶことをおすすめします♪

本記事で紹介したおすすめ年会費無料カードと、選び方を参考にあなたのライフスタイルに合うカードを探してみましょう♪

|

||||||

|

||||||

|

||||||

|

||||||

楽天カード

楽天カード 三井住友カード(NL)

三井住友カード(NL) JCB CARD W

JCB CARD W