「生活費が苦しい・・・でも上手く節約できない・・・」という方におすすめの記事です。

本記事の最後では節約しやすい年会費無料カードもご紹介しますのでご参考になればと思います。

目次

なぜクレジットカードで節約できるのか?

クレジットカードは後払いできるだけでなく、節約に向いている2つの理由があります。

- クレジットカード払いでポイントが貯まる

- 支払い管理ができる

この2つを詳しく解説していきます。

クレジットカード払いでポイントが貯まる

クレジットカードで支払うと「支払い金額に応じたポイントが付与」されます。

例えば、クレジットカードの還元率が1.0%の場合、スーパーで2,000円分の食品をクレジットカード払いすると「約20円分ほど節約(1ポイント1円の価値の場合)」できます。

20円って・・・と思うかもしれませんが月単位で計算すると「約600円分の節約」にもなります。

さらに年単位なら食費だけで「約7,200円分の節約」がコスト0で可能という。※年会費無料カードの場合。

![]()

![]()

現金化できるポイントもあるが、等価交換は難しいじゃろう。

おすすめはギフトカードじゃな。ギフトカードなら「1000ポイント→1000円」として交換できる場合が多いんじゃ。

支払い管理ができる

クレジット払いをすると自動で明細が送られてくるのでレシートよりもまとめて見やすく出費の管理がしやすくなります。

また、いつでもWEBで利用明細がチェックできるので、毎日チェックすれば無駄遣いも防止できます。

クレジットカードの明細は「いつ、どこで、いくら使ったのか?」と、毎日家計簿をつけるのが面倒という人でも簡単に利用額がわかりますし、節約意識も高まります。

以上のようにクレジットカード払いすることで「ポイントが貯まる」「支払い管理ができる」という2点は、現金払いに比べ大きなメリットと言えます。

![]()

![]()

生活費をクレジットカード払いにすると「年間2万円以上節約」できる

生活費を現金払いや口座振替にしている方はもったいないです。なぜなら生活費をクレジットカード払いにするだけで年間2万円以上節約できるからです。

| 支払い方 | 1年後 |

|---|---|

| 現金払い | 0円 |

| クレジットカード払い | 2万円以上 |

では「年間2万円以上節約」の内訳をシュミレーションで見てみましょう。

- 光熱費

- 食費

- 衣類・消耗品・その他

- 携帯・ネット費

- 雑費(コンビニなど)

- 夫婦二人の場合の平均生活費

- 還元率1.0%のカードを使用

(例えば1,000円利用すれば10円分のポイントが貯まるカードです)

![]()

![]()

光熱費2万円をカード払いした場合

| 期間 | 支払った金額 | 節約になる金額 (ポイント) |

|---|---|---|

| 1カ月 | 20,000円 | 200円分 |

| 半年間 | 120,000円 | 1,200円分 |

| 1年間 | 240,000円 | 2,400円分 |

光熱費を1年間クレジットカード払いすると「平均2,400円分」節約できます。

食費6万円をカード払いした場合

| 期間 | 支払った金額 | 節約になる金額 (ポイント) |

|---|---|---|

| 1カ月 | 60,000円 | 600円分 |

| 半年間 | 360,000円 | 3,600円分 |

| 1年間 | 720,000円 | 7,200円分 |

1カ月の食費は夫婦二人なら約6万円ほどですから1年間で「平均7,200円分」節約できます。

また、家族が多い場合や、年代が40代~60代になるとさらに食費がかかる統計もあるので積極的にカードを利用した方が賢いです。

衣類・消耗品・その他6万円をカード払いした場合

| 期間 | 支払った金額 | 節約になる金額 (ポイント) |

|---|---|---|

| 1カ月 | 60,000円 | 600円分 |

| 半年間 | 360,000円 | 3,600円分 |

| 1年間 | 720,000円 | 7,200円分 |

衣類や消耗品もカード払いすると1年間で「平均7,200円分」節約できます。

衣類は毎月買わない人もいますが、飲み物などの消耗品は支払い頻度も多いので、こちらも積極的にカードを利用していきましょう。

携帯・ネット費2万円をカード払いした場合

| 期間 | 支払った金額 | 節約になる金額 (ポイント) |

|---|---|---|

| 1カ月 | 20,000円 | 200円分 |

| 半年間 | 120,000円 | 1,200円分 |

| 1年間 | 240,000円 | 2,400円分 |

携帯代や、自宅でインターネットを引いているなら1年間で「平均2,400円分」節約できます。

雑費(コンビニなど)2万円をカード払いした場合

| 期間 | 支払った金額 | 節約になる金額 (ポイント) |

|---|---|---|

| 1カ月 | 20,000円 | 200円分 |

| 半年間 | 120,000円 | 1,200円分 |

| 1年間 | 240,000円 | 2,400円分 |

雑費はコンビニを含め、ざっと平均が2万円ですから1年間で「平均2,400円」節約できます。

生活費は合計でいくら節約できる?

「1カ月」の場合と、「1年間」の場合を見てみましょう。

| 項目 | 支払った金額 | 節約になる金額 (ポイント) |

|---|---|---|

| 光熱費 | 2万円 | 200円分 |

| 食費 | 6万円 | 600円分 |

| 衣類・消耗品・その他 | 6万円 | 600円分 |

| 携帯・ネット費 | 2万円 | 200円分 |

| 雑費(コンビニなど) | 2万円 | 200円分 |

| 合計 | 180,000円 | 1,800円分 |

| 項目 | 支払った金額 | 節約になる金額 (ポイント) |

|---|---|---|

| 光熱費 | 24万円 | 2,400円分 |

| 食費 | 72万円 | 7,200円分 |

| 衣類・消耗品・その他 | 72万円 | 7,200円分 |

| 携帯・ネット費 | 24万円 | 2,400円分 |

| 雑費(コンビニなど) | 24万円 | 2,400円分 |

| 合計 | 216万円 | 21,600円分 |

「1カ月で平均1,800円分」「1年間で平均21,600円分」節約できます。

普段のお買い物や支払いをクレジットカードで支払うだけですから簡単ですし、何かを我慢する節約ではないので「継続しやすい節約」と言えます。

![]()

![]()

クレジットカードの節約は簡単で継続しやすいからのー。じゃがメリットがある分、デメリットもあるんじゃ。

次はクレジットカードで支払う場合のデメリットを見ていこう。

生活費をクレジットカード払いする場合のデメリット

生活費をクレジットカード払いすると節約できる。その理由を見てきましたが、ここからはデメリットも見ておきましょう。

デメリットは以下の2つ。

- 使い過ぎてしまうデメリット

- ポイント目的の利用になってしまうデメリット

使い過ぎてしまうデメリット

クレジットカード払いは「お金を払う感覚がなくなる」ので気をつけないとホイホイつかってしまい支払日に悲鳴をあげることになります。

自己管理できる人なら問題ありませんが、そうでない人は要注意です。

使い過ぎてしまうデメリットの対策としては「カード払いする度にWEB明細をチェックする」ことです。

明細には合計額や内訳もきっちり記載されているので、いつ?何に?いくら使ったのか?を確認することで、使い過ぎないようにする意識が高まります。

![]()

![]()

ポイント目的の利用になってしまうデメリット

あくまでクレジットカードを使うのは節約のためですから、ポイントを貯めるために使ってしまうと余分な出費になるので気をつけましょう。

例えば、同じ商品でも安いお店と、高いお店があります。

安いお店は「クレジットカード不可」、一方高いお店は「クレジットカード可」の場合、ポイントを貯めたいからといって高いお店を選ぶと節約の意味がなくなります。ここはクレジットカード不可でも安い方のお店を選んだ方が節約になります。

![]()

節約しやすいクレジットカードの選び方

節約しやすいクレジットカードは以下の3つを重視します。

- 還元率が高い

- 年会費永年無料

- 貯まるポイントの使い道が豊富

![]()

![]()

還元率が高い!年会費無料!といっても貯まるポイントの使い道がなければ意味ないからのー。

ポイントには有効期限があるから使い道もしっかり考えておくんじゃぞ。

クレジットカードには様々な機能が付帯しており少しややこしいですよね。

ですが、節約として利用するなら、とりあえずこの3つを見ておけば大丈夫です。

では、どうして大事なのかをこれから解説していきましょう。

還元率が高い

例えば、還元率0.5%と1.0%を比較すると、違いがわかります。

※前述したシュミレーション例で計算します。

| 還元率 | 節約になる金額 | 差額 |

|---|---|---|

| 0.5% | 10,800円分 | 10,800円分 |

| 1.0% | 21,600円分 |

還元率0.5%と1.0%では同じ金額を払っているのに「約1万円分」の差がでます。

ただ基本還元率からの単純な計算ですから、還元率0.5%のカードであっても対象店舗では1.0%になったり、特別な割引が受けられたりするカードもあります(例えばイオングループでお得になるイオンカードなど)

しかし、これから初めてクレジットカードで節約をしよう!と考えている方はシンプルな方がわかりやすいと思うので、どこで利用しても還元率1.0%のカードがおすすめです。

より上手に節約したい方は後ほど「クレジットカード払いで『より上手に節約』する方法」で解説しますのでそちらをご覧ください。

年会費永年無料

クレジットカードには年会費有料カードと、年会費無料カードの2種類あり、年会費有料の場合は毎年1000円以上かかります。

ここで選んでほしいのは年会費永年無料のカード。一度作ってしまえば使っても使わなくても一生無料ですからカード自体の余計な出費はありません。

しかし年会費無料であっても2年目以降は有料となるカードもあるのでカードを選ぶ時は詳細をよく確認しておきましょう。

| 年会費有料 | 1000円以上 |

|---|---|

| 年会費無料 | 2年目以降有料になる場合もある |

| 年会費永年無料 | ずっと無料 |

貯まるポイントの使い道が豊富

クレジットカード払いで貯まるポイントで節約するわけですが、そのポイントの使い道がなければまったく意味がありません。

ここで確認しておきたいことは以下の3つ。

- どんなポイントが貯まるのか?

- どこで使えるポイントなのか?

- ポイント交換先は豊富か?

次の「節約しやすい年会費無料クレジットカードおすすめ3選」で貯まるポイントや使い道についても同時に見ていきましょう。

![]()

節約しやすいおすすめ年会費無料カード3選

ここでは比較的作りやすく、節約もしやすいおすすめカードを紹介していきます。

- JCB CARD W

- 楽天カード

- オリコカード・ザ・ポイント

選び方で前述した「還元率が高い」「年会費永年無料」「貯まるポイントの使い道が豊富」を条件に選別してみました。

また、貯まるポイントについて細かく解説していきます。

JCB CARD W

|

||||||

|

||||||

※JCB CARD Wの他にも女性向けサービスがある「JCB CARD W plus L」があるので、こちらは女性におすすめです。

公式サイト

還元率は1.0%で年会費永年無料です。

貯まるポイントは「Okidokiポイント」で、「1ポイント=5円の価値」があります。

おすすめの「OkiDokiポイントの使い道」

OkiDokiポイントは交換先が豊富で、等価交換できる交換先もあります。

| JCBプレモカード | 200ポイントを1000円相当と交換 |

|---|---|

| nanacoポイント | 200ポイントを1000円相当と交換 |

| Vポイント | 毎月自動で全ポイントをVポイントに移行 |

中でもおすすめなのが「JCBプレモカード」

JCBプレモカードはネットショップから実店舗でも利用できるギフトカードで「Amazon、ユニクロマクドナルド、ビックカメラ、ガストなど」全国30万店以上で利用できます。

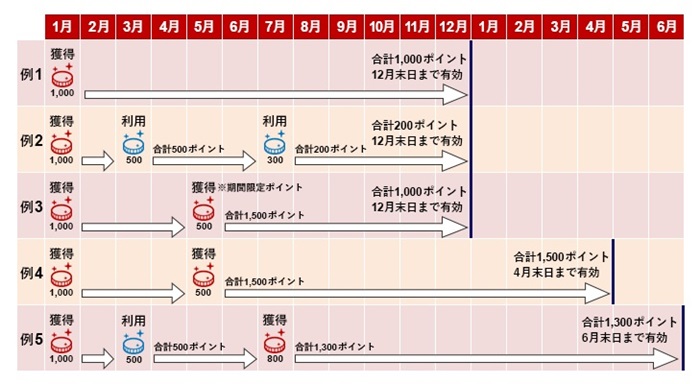

OkiDokiポイントの有効期限について

OkiDokiポイントの有効期限は獲得月より「2年間」となっています。

またJCBはカードの種類によっても有効期限が変わります。「ゴールドなら3年間」「ゴールド以上なら5年間」です。

▼お得にカードを作る▼

カード特典+ポイントサイト特典で2重取り!

楽天カード

|

||||||

|

||||||

還元率は1.0%で年会費永年無料です。

貯まるポイントは「楽天スーパーポイント」で、「1ポイント=1円の価値」があります。

おすすめの楽天スーパーポイントの使い道

楽天スーパーポイントは「楽天市場」や「楽天のサービス」など楽天グループで利用できるので楽天ユーザーの方におすすめです。

| ジャンル | サービス名 |

|---|---|

| ショッピング | 楽天市場 |

| 楽天ブックス | |

| 楽天マート | |

| グルメ | 楽天デリバリー |

| 旅行 | 楽天トラベル |

| 楽天GORA | |

| 楽天写真館 | |

| 金融 | 楽天銀行 |

| 楽天証券 | |

| 電子マネー | 楽天ポイントカード |

| エンタメ | 楽天TV |

| 楽天ダウンロード | |

| ライフ | 楽天ビューティー |

さらに、ネットサービスだけでなく、街中の実店舗(マクドナルドやミスタードーナツなど)でも使うことができるので使い道に困ることはほとんどありません。

![]()

![]()

楽天ポイントの有効期限について

楽天スーパーポイントの有効期限は「最後に楽天ポイントを獲得した月から1年間」です。

楽天市場や楽天サービスをよく利用する方でしたら半永久的に失効しない仕組みになっているので安心してポイントを貯めていけます。

また、入会キャンペーンやSPU(スーパーポイントアッププログラム)などで貯めたポイントは期間限定ポイントになることが多く、こちらの有効期限は「40日~45日程度」ですから貯めたらすぐに使ってしまいましょう。

▼お得にカードを作る▼

カード特典+ポイントサイト特典で2重取り!

オリコカード・ザ・ポイント

|

||||||

|

||||||

還元率は1.0%で年会費永年無料です。

貯まるポイントは「オリコポイント」で、「1ポイント=1円の価値」があります。

おすすめのオリコポイントの使い道

オリコポイントは他のポイントや、オンラインクーポンなど等価交換できる交換先が豊富です。

| 交換先 | 交換前→交換後の価値 |

|---|---|

| Amazonギフト券 Amazonで使える電子ギフト券。 |

1P→1円 |

| iTunesギフトコード iTunes Storeで使える電子ギフト券。 |

|

| Google Playギフトコード 各種サービスで使えるギフト券。 |

|

| nanacoギフト 電子マネーnanacoにチャージできるギフト券。 |

|

| EdyギフトID 電子マネー楽天Edyにチャージできるギフト券。 |

|

| ファミリーマートお買い物券 全国のファミリーマートで使えるクーポンID。 |

|

| すかいらーくご優待券 全国のすかいらーく各店で使える割引券。 |

|

| 自治体ポイント 地域の商店、商店街、公共施設で使える。 |

| 交換先 | 交換前→交換後の価値 |

|---|---|

| 電子マネーWAONポイント イオンなどのお買い物に使える。 |

1P→1P(1円の価値) |

| Vポイント 全国のVポイント提携先で使える。 |

|

| 楽天スーパーポイント 楽天のサービスで使える。 |

|

| Pontaポイント 全国のPONTA提携社で使える。 |

|

| ベルメゾンポイント | |

| dポイント dポイント加盟店やドコモ商品購入代金に使える。 |

|

| au WALLETポイント au各種サービスや機種変更に使える。 |

オリコポイントは交換先が豊富なので「今月はVポイントへ交換しよう!来月は楽天スーパーポイントへ交換しよう!」というように、自由な使い方もできます。

オリコポイントの有効期限について

オリコポイントの有効期限は「獲得月を含めた1年間」です。

一般的なポイントの有効期限は2年間ですがオリコポイントは1年と短いので貯めたら早めに交換してしまいましょう。

ちなみにオリコポイントは「500ポイントから交換可能」で、5万円分以上使えば貯まる計算です。生活費をオリコカードで払えば一瞬で貯まりますよ♪

クレジットカード払いで「より上手に節約」する方法

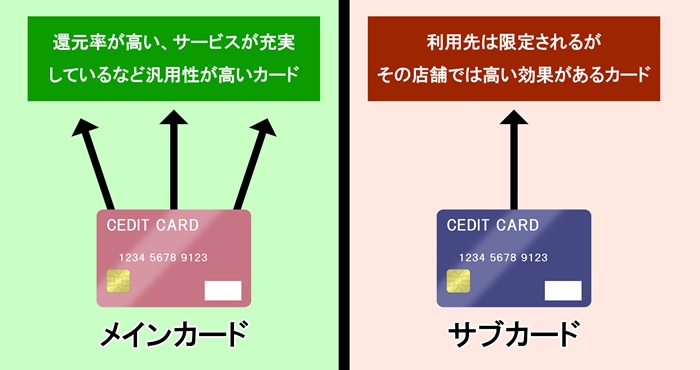

クレジットカードの上手な使い方は「メインカード」と「サブカード」を使い分けることです。

メインカードは「還元率が高い」「サービスが充実している」など汎用性の高いものを選び、普段使いとして利用します。

サブカードは、「特定の店舗やサービス」で、ポイントアップや割引などがあるカードを選び、利用先によって使い分けます。※サブカードとして選ばれるのは提携カードが多い。

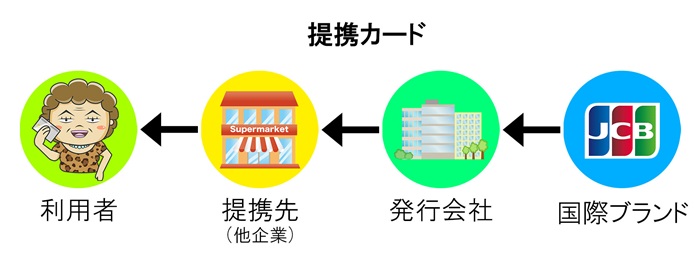

「発行会社+国際ブランド+提携先(他の企業)」が提携したクレジットカード。

提携先は自らカード発行できないので「発行会社に委託」し発行します。

提携カードの特徴は、提携先のお得な独自サービスが受けられるところ。

例えば提携先が「ファミリーマート」ならファミマTカードを使えばファミマでお得になる独自サービスが受けられます。

このようにサブカードを選ぶ時は、独自サービスを受けたい提携先のカードを選ぶようにしましょう。

メインカードとサブカードは何枚あればいい?

メインカードは1枚、サブカードは2枚前後あれば上手に使い分けることができます。

| メインカード | 1枚 |

|---|---|

| サブカード | 2枚前後 |

メインカードを1枚にすればポイントが集約できますし、利用明細も一つにまとまるので管理しやすくなります。

また、サブカードは自分が管理できる範囲であれば2枚以上でも大丈夫ですが、1枚増える度に紛失や盗難といったリスクも増えることを覚えておきましょう。

理想は、メイン・サブカード合わせて「常に全てのカードを持ち歩ける枚数」です。いざ使おう!と思った時、持ち歩いておらず使えなかったという残念な結果にならないよう自分が管理できる範囲で、持ち歩ける枚数に抑えておくことがベストです♪

まとめ

クレジットカード払いで貯まるポイントで年間2万円以上節約できるので、現金払いするより断然お得になります。

ただし、使い過ぎてしまったり、ポイント目的の利用になったりしないように気をつけてくださいね。

節約しやすいカードの選び方は「還元率が高い」「年会費永年無料」「貯まるポイントの使い道が豊富」この3点も覚えておきましょう♪

また、メインカードとサブカードを使い分けると「より効果的に節約」できるので、そういった使い方も積極的に取り入れていくことをおすすめします♪

楽天カード

楽天カード 三井住友カード(NL)

三井住友カード(NL)

JCB CARD W

JCB CARD W